产品中心

IPO雷达|除草剂厂商红东方冲北交所:上半年业绩大幅度地下跌实控人夫妇先“套现”近82亿

发布时间: 2024-07-06 04:30:23 作者: 产品中心

近日,北交所迎来一家业绩、资产规模、募资额较大的家族企业——河南红东方化工股份有限公司(简称“红东方”, 873777)。

红东方从事农药原药及制剂、精细化工产品的研发、生产和销售,基本的产品为草甘膦原药,占比营收达80%以上。草甘膦是目前最为普遍的使用的除草剂之一。

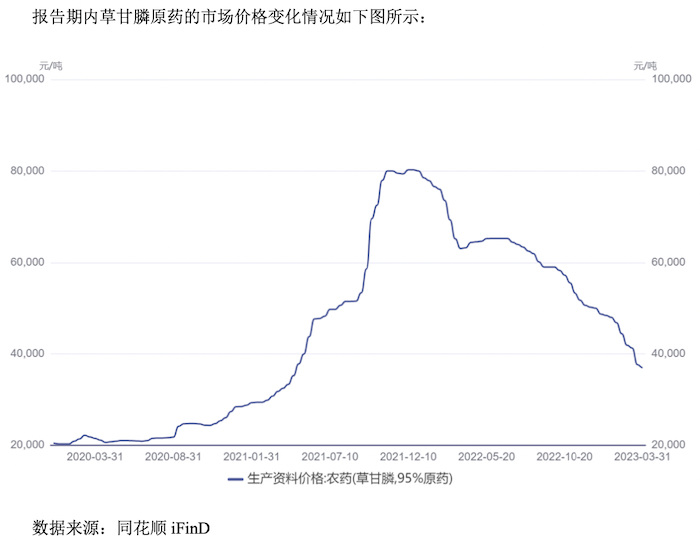

报告期内(2020年-2022年),红东方靠草甘膦涨价实现业绩大增,其营业收入分别是5.92亿元、11.29亿元、19.15亿元,扣除非经常性损益后归属于母企业所有者的净利润分别为6336.76万元、3.4亿元、7.46亿元。

然而,到了2023年,草甘膦价格持续回调后,红东方亮眼的业绩出现下滑,同行兴发集团(600141.SH)、新安股份(600596.SH)亦是如此。

实际上,红东方并不差钱,提交IPO前两次分红8.2亿元,实控人夫妇分走8.13亿元。

公开资料显示,自2020年下半年开始,受全球粮食价格持续上涨、行业供给受限、大宗商品的价值上涨等多重因素影响,草甘膦市场价格持续大幅攀升,并于2021年底上涨到8万元/吨以上的近年最高价。2022年,草甘膦市场价格已从阶段性高点向下调整,全年价格呈现下降趋势,但由于基数较高,全年平均价格仍处于近年来较高水平。

具体来看,报告期内,红东方的草甘膦原药产品单位售价分别为2.03万元/吨、4.35万元/吨、5.74万元/吨,对应毛利率分别为21.47%、45.05%、51.13%。

根据《审阅报告》,2023年上半年,公司实现营业收入7.12亿元,较上年同期下降37.84%;归属于母公司股东的净利润1.37亿元,较上年同期下降70.48%;扣除非经常性损益后归属于母公司股东的净利润1.29亿元,较上年同期下降71.95%。

同行也不例外。2023年上半年,兴发集团营业收入136.10亿元,同比减少21.33%;归属于上市公司股东的净利润6.09亿元,同比减少83.32%。新安股份同期营业收入约84.76亿元,同比减少36.48%;归属于上市公司股东的净利润约1.14亿元,同比减少95.13%。

短期来看,因草甘膦价格持续上涨红东方实现业绩大涨。但从长期来看,目前全球市场处于寡头垄断的竞争格局,供给相对来说比较稳定,受相关环保规则和产业政策的影响导致产能增长受限,而需求端受制于国内转基因作物商业化。

目前,全球草甘膦行业逐渐形成了以兴发集团、新安股份、江山股份、和邦生物等中国草甘膦生产企业与美国孟山都公司(现属德国拜耳)竞争的市场格局。根据百川盈孚等公开资料统计,2022年全球草甘膦产能118.3万吨,其中国内产能80.3万吨,海外产能38万吨。其中兴发集团、福华化学、新安股份三家企业的产能占全国的比重超过55%。

以2022年红东方3万吨草甘膦原药计算,公司的市场占有率约为2.54%。

产业政策来看, 2019年10月国家发改委发布的《产业体系调整指导目录(2019年本)》将新建草甘膦生产装置列为限制类项目,国内部分地区已采取了限制或禁用草甘膦的措施,国际市场方面,斯里兰卡、法国、德国等国家或地区也对草甘膦的使用出台了禁止或限制措施。部分国家存在国内城市禁止或限制使用草甘膦的情况,如澳大利亚的悉尼、美国的弗吉尼亚州等。

界面新闻了解到,目前我国草甘膦产能供给情况趋于稳定,产能较大的企业能够充分享受规模及成本优势,更多企业则是在上下游产业链上分工布局,例如利用草甘膦生产的全部过程中产生的副产品布局新产业,在化工、新材料、新能源等领域谋篇布局。

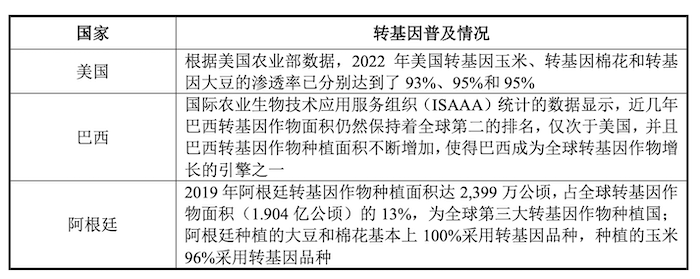

据悉,草甘膦的工作原理是抑制植物氮代谢酶(EPSPS 合酶)的活性,从而让植物死亡。农作物通过基因改造成为抗草甘膦的转基因作物,转入的基因可以让氮代谢酶增加数十倍,从而抵消草甘膦的作用,只杀死杂草而不杀死庄稼。

因此,草甘膦的增量市场来自于转基因作物商业化种植进程情况,据福达化学招股书显示,我们国家生产的草甘膦大部分用于出口,主要出口国家为巴西、美国、阿根廷等转基因农作物生产大国,而这些国家的转基因作物的渗透率已达到90%以上。

反观国内,目前我国批准进行商业化种植的转基因作物仅有棉花和木瓜,批准进口转基因品种包括大豆、玉米、油菜、棉花、甜菜等,但进口的转基因品种只能用作加工原料,不允许在国内种植。

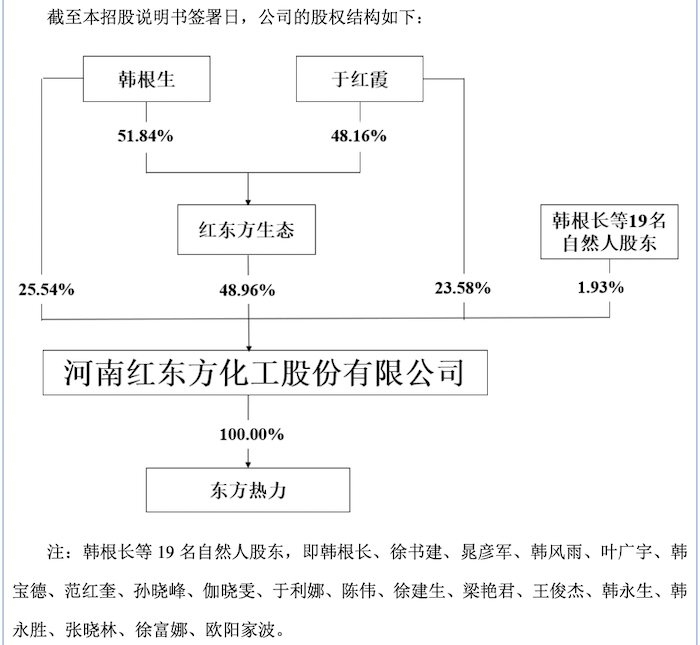

目前,韩根生、于红霞夫妇为公司的实际控制人,两人合计直接和间接持有公司股份98.07%,其他的还有19名自然人股东持股。

界面新闻注意到,IPO前,红东方进行现金分红。2022年8月31日,公司审议通过《河南红东方化工股份有限公司2022年半年度权益分派预案的议案》,以未分配利润向全体股东每10股派发现金红利60.60元(含税),合计4.61亿元,于2022年9月22日实施完毕。按照分红节点,这笔分红全部落入实控人夫妇口袋。

另外,2023年4月26日,公司以总股本76,600,000股为基数,每10股派发现金红利 46.90元(含税),共计分配3.59亿元,于2023年6月1日完成分配。按照98.07%的持股比例,实控人夫妇再次获得分红约3.52亿元。

红东方两次分红合计8.2亿元,而报告期内归母净利润合计为11.49亿元。

本次IPO,红东方拟募集资金12.91亿元,对应公开发行后公众股东持股比例不低于25%,公司估值约51.64亿元。

募投项目来看,红东方计划补流2亿元,截止2023年一季度,公司的货币资金为1.55亿元,交易性金融实物资产为4.12亿元,并无银行借贷。公司在分红后又不缺钱的前提下又募资补流是不是合理?